سفته از لحاظ حقوقی سندی تجاری است که صادرکنندهی آن تعهد میکند مبلغ معینی پول را در سررسید معین یا عندالمطالبه به دارندهی آن، بپردازد. درنتیجه میتوان گفت ماهیت سفته تعهد به پرداخت مبلغی پول در آینده است. استفاده از سفته به دلیل مزایایی که برای دارندهی آن به همراه دارد، امروزه در روابط اشخاص با یکدیگر رواج یافته است. بنابراین ممکن است شما نیز تاکنون در صدد صدور این سند یا به اصطلاح عرفی «دادن سفته» برآمده باشید یا از کسی درخواست کرده باشید که سفتهای را به نفع شما صادر کند، یعنی همان چیزی که در عرف از آن با نام «گرفتن سفته» یاد میشود. در نوشتهی پیشرو، خواهیم دید که سفته چیست و برخی نکات کاربردی در خصوص سفته را مرور خواهیم کرد.

صدور سفته چه شرایطی دارد؟

الف. به عنوان صادرکنندهی سفته زمانیکه سفته را مهر یا امضا میکنید و میخواهید آن را به طرف مقابلتان تحویل دهید، بهتر است اطمینان حاصل کنید که شرایط زیر را رعایت کردهاید:

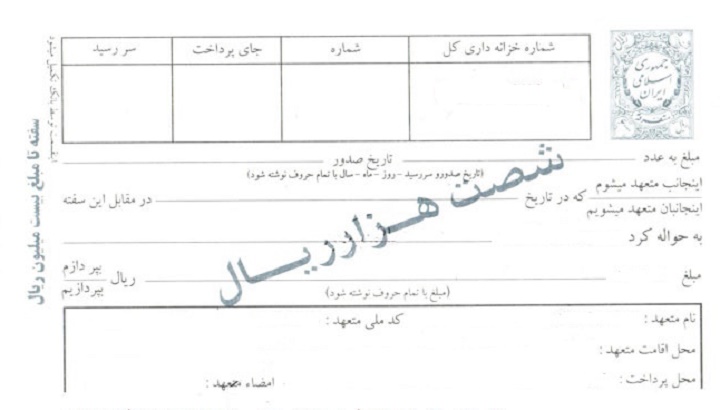

- ابطال تمبر مالیاتی: هنگام مراجعه به بانک برای دریافت اوراق چاپی سفته، بانک به نسبت مبلغ مورد نظر شما برای سفته، وجهی از شما دریافت میکند و در اصطلاح عرفی گفته میشود که شما برگ سفته را خریدهاید. این مبلغ در واقع همان مالیاتی است که برای صدور سفته باید پرداخت شود و امروزه جایگزین ابطال تمبر مالیاتی شدهاست. رقمی که در میانهی سفته به صورت مورب درج شده (در تصویر بالا شصت هزار ریال)، همان مبلغ مالیات را نشان میدهد که معادل سه در هزار مبلغ سفته است.

- درج تاریخ صدور سفته: یعنی تاریخی که شما به عنوان صادرکننده، سند را به طرف مقابل خود تحویل میدهید.

- درج مبلغ معین برای سفته: مبلغی که در حاشیهی سفته نوشته شدهاست (در تصویر بالا بیست میلیون ریال)، سقف مبلغی را معین میکند که شما میتوانید تعهد به پرداخت آن کنید. این سقف شما را از نوشتن مبلغ دقیق سفته بینیاز نمیکند. پس حتما مبلغی که برای سفته در نظر دارید، دقیقا درج کنید و به سقفی که در حاشیهی سفته قید شده، اکتفا نکنید. به علاوه نوشتن مبلغ سفته به حروف اجباری است. فراموش نکنید که رعایت کردن این دو نکته، راه سوءِاستفادههای احتمالی از سفتهای که صادر کردهاید را خواهد بست.

- تعیین گیرندهی وجه: در این قسمت شما میتوانید عبارت «در وجه حامل» را بنویسید یا نام شخص معینی که سفته را به نفع او صادر میکنید درج نمایید. سفتهی در وجه حامل و سفتهای که به حوالهکردِ شخص معین صادر میشود را میتوان به دیگران انتقال داد. پس اگر تمایل ندارید که سفتهی شما در بازار دستبهدست شود و برای پرداخت آن با اشخاص ناشناس روبهرو شوید، حتما نام شخص معین را درج کنید و همچنین عبارت «به حوالهکرد» را خط بزنید و در سفته قید کنید که دارنده حق انتقال آن را ندارد.

- تعیین تاریخ تأدیهی سفته: تاریخ تأدیهی سفته را میتوان به صورت عندالمطالبه قرار داد یا برای آن موعد تعیین کرد. برای تعیین مدت نیز میتوان از عبارات مختلفی استفاده کرد که رایجترین آن درج تاریخ دقیق است. مثلا ۱۳۹۵/۱۲/۱.

دقت کنید که اگر سفتهای را که امضا یا مهر کردهاید، بدون درج مطالبی که در شمارههای دو تا پنج گفته شد به طرف مقابل تحویل دهید، با یک خطر مهم مواجه میشوید: ظاهرا شما به دارنده وکالت دادهاید که سند را از طرف شما تکمیل کند! پس او میتواند در تکمیل آن تنها منافع خود را در نظر بگیرد. در خصوص شمارهی نخست، اگر مالیات مذکور را پرداخت نکنید مثلا مبلغی را در سفته درج کنید که بیشتر از سقف تعیین شدهاست و درنتیجه برای آن مالیات پرداخته نشده، در آینده با جریمهی مالیاتی روبهرو میشوید.

ب. به عنوان دریافتکننده یا دارندهی سفته، زمانیکه میخواهید سفته را بگیرید، علاوه بر درج مهر یا امضای صادرکننده، به مبلغ مورد نظرتان و مواردی از این دست توجه میکنید؛ یک نکتهی مهم را از خاطر نبرید:

ایرادی ندارد که صادرکننده دلیل صدور را در سفته قید کند و مثلا بنویسد «بابت خرید اتومبیل» اما صادرکننده نباید برای پرداخت سفته شرط بگذارد. مثل اینکه در سفته درج کند «درصورت تحویل کالا» یا «بابت حسن اجرای تعهد». اگر عباراتی در سفته درج شود که نشاندهندهی مشروط بودن پرداخت باشد، شما به عنوان دارندهی سفته مزایای خاص سفته را از دست میدهید. در ادامه با این مزایا آشنا میشویم.

مزایای سفته برای دارنده چیست؟

- فرض کنید شخص «الف» سفتهای را به نفع شخص «ب» صادر کند و شخص «ب» با امضا کردن پشت آن، سفته را به شخص «ج» انتقال دهد و «ج» نیز به همین ترتیب سفته را امضا کند و به شخص «د» انتقال دهد و درنهایت «د» این سفته را به شما انتقال دهد. حال شما به عنوان دارندهی نهایی سفته، برای وصول وجه سفته میتوانید به هر کدام از اشخاصِ صادرکننده یعنی الف و ظهرنویسان یعنی ب، ج و د، مراجعه کنید. همچنین میتوانید به همهی آنها با هم مراجعه کنید ولی توجه کنید که در این حالت نمیتوانید از هرکدامشان یکبار کل طلبتان را بگیرید! بلکه از مجموع آنها میتوانید یکبار طلبتان را وصول کنید.

از این مزیت سفته که در موراد عادی انتقال طلب وجود ندارد، به عنوان مسئولیت تضامنی مسئولان سفته یاد میشود.

- زمانیکه سفته پرداخت نمیشود، شما میتوانید از دادگاه درخواست کنید که معادل وجه سفته را از اموال هر کدام از آنها (صادرکننده یا ظهرنویسان)، تا زمان صدور حکم توقیف نماید. این درخواست که برای اطمینان یافتن از رسیدن شما به طلبتان انجام میگیرد، درخواست تأمین خواسته نام دارد.

اگر شما برای طلب خود سفتهای در دست نداشتید، دادگاه به راحتی چنین درخواستی را از شما نمیپذیرفت و ممکن بود شما برای بهدست آوردن تأمین خواسته، ناچار شوید که مبلغی را نزد دادگاه به ودیعه بگذارید. اما با در اختیار داشتن سفته و به شرط رعایت تکالیفی که در ادامه خواهد آمد، دادگاه تقاضای شما را بدون دریافت این مبلغ خواهد پذیرفت. به همین دلیل است که از این مورد نیز به عنوان مزیت سفته یاد میشود.

برای استفاده از مزایای سفته، دارنده چه مسائلی را باید رعایت کند؟

اگر شما به عنوان دارنده درصدد هستید که از مزایای سفته (یعنی مسئولیت تضامنی و تأمین خواسته) استفاده کنید؛ فراموش نکنید که تنها در اختیار داشتن سفته کفایت نمیکند. بلکه شما باید به تکالیف زیر نیز عمل کنید:

- ظرف ده روز از سررسیدی که در سفته برای پرداخت قید شدهاست باید به مرجع ثبت واخواست دادگستری مراجعه کنید و به عدم تأدیه اعتراض نمایید. این اعتراض در قالب نوشتهای با عنوان واخواست عدم تأدیه انجام میشود. دقت کنید که اگر سفتهای که در دست دارید سررسید معین ندارد بلکه عندالمطالبه است؛ ابتدا باید ظرف یکسال از زمان صدور سفته و با ارسال اظهارنامه، به صورت رسمی پرداخت وجه آن را از صادرکننده مطالبه کنید. به علاوه شما باید پیگیر ابلاغ اظهارنامه نیز باشید. زیرا تاریخ ابلاغ اظهارنامه به صادرکننده، تاریخ مطالبه و سررسید محسوب میشود و شما از این تاریخ به مدت ده روز فرصت دارید که واخواست عدم تأدیه را ثبت کنید.

از زمانیکه واخواست عدم تأدیه را ثبت کردید، میتوانید با مراجعه به دادگاهی که صلاحیت رسیدگی به اصل دعوای شما (یعنی دعوای مطالبهی وجه سفته) را دارد، تقاضای تأمین خواسته نمایید. اگر قبل از درخواست تأمین خواسته، دعوای مطالبهی وجه را مطرح نکردهاید؛ لازم است که ظرف ده روز از صدور قرار، این دعوا را طرح کنید. در غیر اینصورت ممکن است از اموال توقیف شده، رفع توقیف شود.

- ظرف یکسال از تاریخ ثبت واخواست عدم تأدیه، شما باید در دادگاه صالح دعوای مطالبهی وجه سفته را طرح نمایید. در غیر اینصورت حق طرح دعوا علیه ظهرنویسهای سفته را از دست میدهید. یعنی همان مزیت مهمی که با عنوان مسئولیت تضامنی از آن یاد شد، از این به بعد وجود ندارد و شما فقط میتوانید علیه صادرکنندهی سفته طرح دعوا کنید. این مهلت یکساله در صورتی است که محل پرداخت سفته در ایران باشد. اگر محل تأدیه در خارج از ایران باشد، شما برای طرح دعوا علیه ظهرنویسها دو سال فرصت خواهید داشت.

برخی از مطالب این نوشته برگرفته از کتاب «حقوق اسناد تجاری» نوشتهی دکتر کورش کاویانی است. برای آشنایی بیشتر با سفته، میتوانید به این منبع مراجعه کنید.

ـــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــ

برگرفته از : chetor.com

از دیجیتال جدید pm7 که به تازگی ارائه

شده و شما میتونید با ثبت نام در سایت به صورت رایگان ۲۰ دلار اعتبار بگیرید و با اعتبارتون ارز pm7

بخرید

http://bit.ly/pm7icofree

این روزها بازار ارزهای دیجیتال خیلی داغه و حتی تلگرام هم در حال

اماده سازی بسترش برای ارائه ارز

دیجیتال اختصاصی خودش هستش

امروزه ۱ عدد بیت کوین (ارز دیجیتال

) چیزی در حدود ۵۱ میلیون تومان ارزش

داره

برای ورود به سایتش از لینک

زیر میتونید استفاده کنید

http://bit.ly/pm7icofree

امیدوارم موفق باشید در عین صداقت

سلام.وبسایت خیلی خوب و جامعی دارید.ممنون

ما در زمینه درب های ضد سرقت و ضد حریق

فعالیت می کنیم.خوشحال میشوم از وبسایت ما

دیدن کنید

علیکم السلام

ممنونم از ابراز لطف شما. حتما به شما سر میزنم.

موفق باشید

خسته نباشید مرسی به خاطر این مطلب کاربردی

ممنونم و سلامت باشید. حضور شما باعث رفع خستگی های من خواهد بود.

hello!,I love your writing very much! proportion we be in contact

extra about your article on AOL? I require an expert in this area to resolve my problem.

May be that’s you! Looking forward to peer you.

خوش آمدید

very welcome

ممنون از اطلاعاتی که قرار دادید

خواهش می کنم. حضور شما دلگرم کننده است.

موفق باشید